Hisse senedi tokenizasyonunun iki paradigması vardır: xStocks'un açılması ve Robinhood'un duvarları

Kelimeler: Aiying Araştırma

Gerçek Dünya Varlıklarının (RWA) tokenizasyonu artık kendini tebrik eden blok zinciri çevrelerinin fütüristik bir anlatısı değil, gerçekleşmekte olan finansal bir gerçekliktir. Özellikle, hisse senetlerinin tokenizasyonu, blok zinciri teknolojisinin yönlendirdiği yapısal bir değişiklik olan Kraken ve Robinhood gibi fintech devlerinin girmesiyle başladı. Küresel yatırımcılar ilk kez Apple ve Tesla gibi şirketlerin "dijital hisse senetlerini" 7/24 neredeyse sorunsuz bir şekilde alıp satma fırsatına sahipler. Ancak, piyasanın koşuşturmacası altında, daha derin soruların cevaplanması gerekiyor. Kitap, "Perakende Cennetinden Finansal Yıkıcıya: Robinhood'un İş Ortamının ve Gelecekteki Satranç Oyununun Derinlemesine Bir Dökümü" başlıklı önceki oturumdan devam ediyor, Aiying'in raporu, piyasa sıcak noktalarının yüzeyine nüfuz etmeyi ve mevcut ana akım hisse senedi tokenizasyon ürünlerinin iç mantığını derinlemesine analiz etmeyi amaçlıyor. Artık "ne" düzeyinde durmayacağız, "nasıl" ve "neyin risk altında olduğuna" odaklanarak müşterilerimize, yatırımcılarımıza, geliştiricilerimize ve düzenleyicilerimize hem derinlemesine hem de pratik bir referans haritası sağlayacağız.

Aiying, "açık DeFi" yolunu temsil eden xStocks (Backed Finance tarafından verilen ve Kraken gibi borsalar tarafından alınıp satılan) ve "uyum duvarlı bahçe" yolunu temsil eden Robinhood olmak üzere iki tipik durumun derinlemesine karşılaştırmalı bir analizini yapacak ve Hashnote ve Securitize gibi kilit sektör oyuncularının uygulamalarıyla desteklenerek temel bir soruyu ortaklaşa keşfedecek:

Bu platformlar sıkı finansal düzenlemeleri, karmaşık teknoloji uygulamalarını ve büyük pazar fırsatlarını nasıl dengeliyor? Hangi yolları seçtiler ve temel mantıkları ve uyumluluk tasarımları temelde nasıl farklıydı? Bu raporun ortaya çıkaracağı şeyin özü budur.

1. Temel analiz (1): Uyumun "mantrası" ve "tılsımı" - iki ana akım modelin altında yatan mantık

Hisse senedi tokenizasyonu ile ilgili bir numaralı zorluk teknoloji değil, uyumluluktur. Geleneksel menkul kıymetleri blok zincirine "dahil etmeye" yönelik herhangi bir girişim, küresel finansal düzenlemelerin karmaşıklıklarıyla yüzleşmek zorunda kalacaktır. Düzenlemeyle ilgili uzun vadeli savaşta, piyasa sessizce iki farklı uyumluluk yoluna ayrıldı: 1:1 varlığa dayalı menkul kıymet tokenleri ve türev sözleşme tokenleri. Bu iki modelin altında yatan hukuki yapı ve işleyiş mantığı çok farklı olup, ürün şekillerini, kullanıcı haklarını ve risk özelliklerini belirlemektedir. Onları tek tek inceleyelim.

Mod 1: xStocks – DeFi'ye giden açık yolu benimsemek

Temel Tanım: Bir kullanıcının token varlıkları (örneğin, Tesla hissesini temsil eden TSLAX) yasal olarak gerçek hisse senedine (TSLA) olan mülkiyeti veya menfaati temsil eder. Bu, varlıkların gerçekliğini ve şeffaflığını takip eden "gerçek" hisse senetlerinin zincir üstü bir haritasıdır.

Yasal Çerçeve ve Piyasa Performansı

Aiying, xStocks'un uyumluluk tasarımının mükemmel olduğuna ve özünün, çok katmanlı tüzel kişilikler ve net bir düzenleyici çerçeve aracılığıyla yasal riskleri en aza indirirken blok zincirinin açıklığını benimsemede yattığına inanıyor.

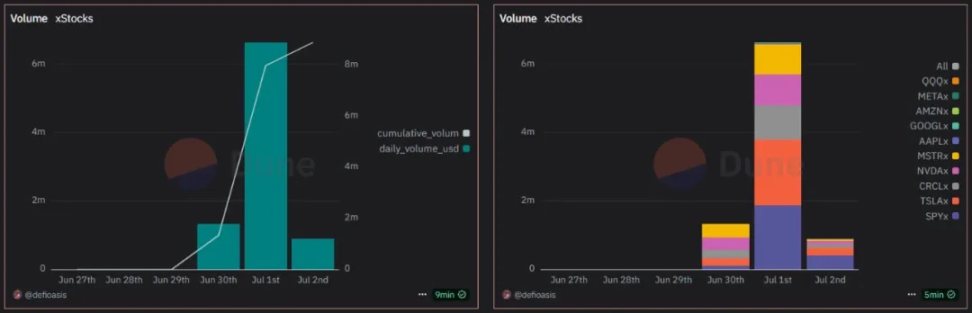

Şu anda xStocks, 10'u zincir üzerinde işlem gören 61 hisse senedini ve ETF'yi destekliyor ve bu da ilk piyasa canlılığını gösteriyor. Bybit ve Kraken tarafından desteklendikten sonra, işlem hacmi patladı ve 1 Temmuz itibarıyla 6.500'den fazla kullanıcı ve 17.800'den fazla işlemle günlük işlem hacmi 6.641 milyon dolara ulaştı.

İhraççı ve Düzenleyici Çerçeve:

xStocks, İsviçreli bir şirket olan Backed Finance tarafından çıkarılır ve operasyonları İsviçre DLT (Dağıtılmış Defter Teknolojisi) Yasasını takip eder. İsviçre, dijital varlıklar ve blok zinciri inovasyonu için nispeten açık ve dostane bir düzenleyici ortam sunduğu için yasal ana üs olarak seçildi.

Özel Amaçlı Taşıtlar (SPV'ler):

Bu, tüm mimarinin temel taşıdır. Backed Finance, yasal ve vergi ortamının istikrarlı olduğu Lihtenştayn'da bir Özel Amaçlı Araç (SPV) kurdu. Bu SPV, tek işlevi gerçek hisseleri elinde tutmak olan bir "varlık kasası" gibidir. Bu tasarım, kritik risk izolasyonu sağlar: Kullanıcının işlem yaptığı platformda (Kraken veya Bybit gibi) veya ihraççıda operasyonel sorunlar olsa bile, SPV'de tutulan dayanak varlıklar güvenli ve bağımsız kalır.

Varlığa dayalı ve likidite stratejileri

Zincir üstü tokenlerin değerini ve güvenilirliğini sağlamak için xStocks, şeffaf, varlığa dayalı ve çift yollu bir likidite sistemi kurmuştur.

1:1 Çapa (1 jeton = 1 hisse):

Zincir üzerinde dolaşan her xStock tokeni, kesinlikle üçüncü taraf bir emanetçide tutulan gerçek bir hisseye karşılık gelir. Bu 1:1 sabitleme ilişkisi, değer önerisinin merkezinde yer alır. Şu anda NVIDIA, Circle ve Tesla'nın her biri 10.000'den fazla hisse senedi tokenine sahiptir.

İhraç süreci:

Profesyonel akredite yatırımcılar, Backed aracılığıyla hisse satın almak için Backed Hesap başvurusunda bulunabilirler. Destekli, birincil yatırımcı rolünü oynar, bir aracı kurumdan hisse satın alır ve daha sonra üçüncü taraf bir kurum tarafından emanette tutulur. Son olarak, xStocks, satın alınan hisse sayısına bağlı olarak karşılık gelen sayıda token basar ve bunları Tier 1 yatırımcılarına iade eder. Bu Tier 1 yatırımcıları, herhangi bir zamanda hisse senedi tokenleri çıkarabilir ve kullanabilir.

Rezerv Kanıtı:

Şeffaflık, güvenin temel taşıdır. xStocks, sektörün önde gelen oracle ağı olan Chainlink PoR ile entegredir. Bu, herkesin Backed Finance'in rezerv kasasını zincir üzerinde gerçek zamanlı ve özerk bir şekilde sorgulayabileceği ve doğrulayabileceği ve sahip oldukları gerçek hisse sayısının verilen tüm tokenleri desteklemek için yeterli olduğundan emin olabileceği anlamına gelir.

Çift yollu likidite stratejisi:

1. Merkezi Borsa (CEX) Piyasa Yapıcıları:

Kraken ve Bybit gibi büyük borsalarda, profesyonel piyasa yapıcılar likidite sağlamaktan sorumludur ve kullanıcıların xStocks'u normal kripto para birimleri kadar kolay bir şekilde alıp satabilmelerini sağlar.

2. Merkeziyetsiz Finans (DeFi) Protokolleri:

xStock'ların tokenleri açıktır ve kullanıcılar likidite sağlamak ve kendi başlarına getiri elde etmek için bunları Solana zincirindeki DeFi protokollerine (örn. borç verme platformları, DEX likidite havuzları) yatırabilirler. Şu anda xStocks, DeFi'nin birleştirilebilirliğinden tam olarak yararlanmak ve varlıklar için ek değer yaratmak için DEX toplayıcı Jüpiter ve borç verme protokolü Kamino ile ortaklık kurmuştur. Örneğin, en çok işlem gören SP500 (SPY) tokeni, zincir üzerinde USDC marjlı likiditede 1 milyon dolara ulaştı.

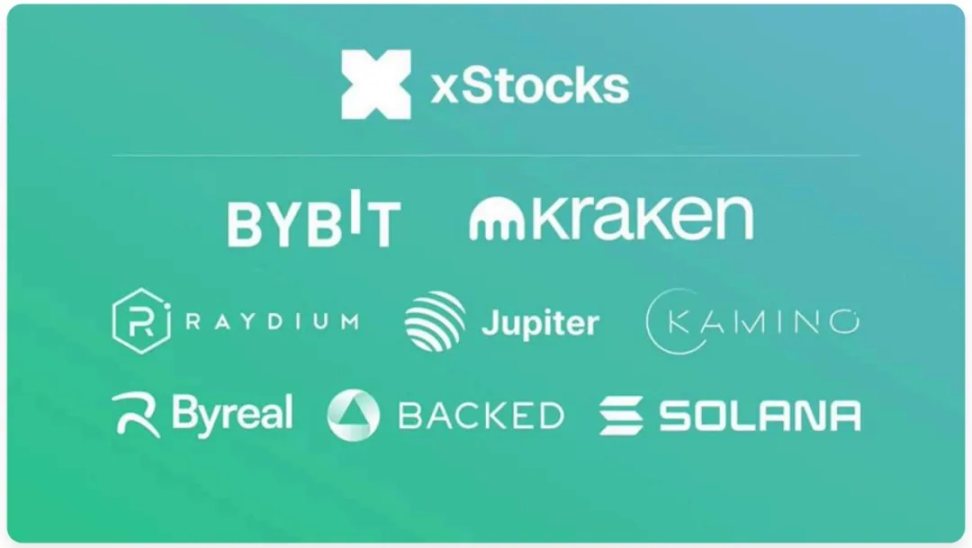

xStocks ekosistemi, yayıncı Destekli, ticaret platformları Bybit ve Kraken ve temel blok zinciri Solana'dan oluşur

Model 2: Robinhood – Önce Uyumluluk Olan Bir "Duvarlı Bahçe"

Temel Tanım: xStocks'tan farklı olarak, Robinhood platformunda bir kullanıcı tarafından satın alınan bir hisse senedi tokeni yasal olarak bir hisse senedi mülkiyeti değil, kullanıcı ile Robinhood Europe arasında belirli bir hisse senedinin fiyatını izleyen bir finansal türev sözleşmesidir. Yasal özü tezgah üstü (OTC) türevlerdir ve zincir üstü token, bu sözleşmenin haklarının yalnızca dijital bir sertifikasıdır.

1. Yasal çerçeve ve teknik uygulama

Aiying ekibi, Robinhood'un modelini, ürünü net bir düzenleyici çerçeveye sahip mevcut bir finansal araç olarak akıllıca paketleyen ve çok düşük bir maliyetle hızlı bir şekilde dağıtan çok pragmatik bir "düzenleyici arbitraj" biçimi olarak buldu.

İhraççı ve Düzenleyici Çerçeve:

Jetonlar, Litvanya'da kayıtlı ve merkez bankası tarafından düzenlenen bir yatırım şirketi olan Robinhood Europe UAB tarafından verilir. Ürünleri, Avrupa Birliği'nin MiFID II (Finansal Araç Piyasaları Direktifi) çerçevesi altında düzenlenmektedir. MiFID II'ye göre, bu tokenler daha karmaşık menkul kıymet ihracı düzenlemelerini atlayarak türevler olarak sınıflandırılır.

Düşük maliyetli ve hızlı dağıtım:

Robinhood, Arbitrum zincirinde toplam yalnızca 5,35 $ (zincir içi gaz ücretleri) maliyetle 213 hisse senedi tokeni dağıttı ve Katman 2 teknolojisinden yararlanmada aşırı verimlilik gösterdi. Bunlardan 79 token meta veri ayarına sahiptir ve sonraki işlemler için hazırdır.

Öncü Girişimler:

Robinhood, özel sermayenin yüksek değerli alanında bir adım önde başlamak amacıyla OpenAI ve SpaceX'ten tokenleri piyasaya sürerek özel şirketlerin hisselerinin tokenleştirilmesine yönelik ilk adımını cesurca attı. Şu anda Robinhood, 2.309 OpenAI(o) token bastı. (OpenAI token, yatırımcılara Robinhood'un SPV'deki mülkiyeti aracılığıyla OpenAI'ye dolaylı olarak yatırım yapma ve ardından OpenAI tokeninin fiyatını bu SPV tarafından tutulan OpenAI hisselerinin değerine sabitleme fırsatı sağlayacaktır)

2. "Duvarlı bahçe" tarzı teknik ve uygunluk tasarımı

Robinhood'un teknoloji uygulaması, uyumluluk stratejisine sıkı sıkıya bağlıdır ve birlikte kapalı ama uyumlu bir ekosistem oluştururlar.

Zincir Üstü KYC ve Beyaz Liste:

Robinhood'un hisse senedi tokeni akıllı sözleşmesinin tersine analizi sayesinde topluluk geliştiricileri, sözleşmelerine sıkı izin kontrollerinin dahil edildiğini buldu. Her token transferi, alıcının adresinin Robinhood tarafından tutulan "Onaylı Cüzdan" kayıt defterinde olduğunu doğrulamak için bir kontrolü tetikler. Bu, yalnızca Robinhood KYC/AML'yi geçen AB kullanıcılarının bu tokenleri tutabileceği ve takas edebileceği ve bir "Duvarlı Bahçe" oluşturabileceği anlamına gelir.

Sınırlı DeFi Birleştirilebilirliği:

Bu "duvarlarla çevrili bahçe" modelinin doğrudan bir sonucu olarak, hisse senedi tokenlerinin geniş, izinsiz DeFi protokolleriyle etkileşime girmesi neredeyse imkansızdır. Varlığın zincir üstü değeri, Robinhood'un ekosistemi içinde sıkı bir şekilde kilitlenmiştir.

Gelecek Planlaması (Robinhood Zinciri):

Robinhood, RWA stratejisine daha iyi hizmet etmek için Arbitrum teknoloji yığınının üzerine kendi Katman 2 ağı olan Robinhood Chain'i geliştirmeyi planlıyor ve bu da altta yatan teknolojinin kontrolünü ele geçirme hırsını gösteriyor.

Robinhood'un modeli, AB çerçevesi kapsamında uyum için bir yol bulmuş olsa da, aynı zamanda birçok tartışmaya ve potansiyel riske de neden oldu.

"Sahte Eşitlik" Kargaşası:

En sembolik olaylar, OpenAI ve SpaceX tokenlerinin piyasaya sürülmesidir. Kısa bir süre sonra OpenAI, Robinhood ile çalışmayı reddeden ve tokenlerin şirketin öz sermayesini temsil etmediğini açıkça belirten resmi bir açıklama yaptı. Bu olay, türev modelinin bilgi ifşası ve kullanıcı algısı açısından büyük risklerini ortaya koymaktadır.

Merkezileşme Riski:

Kullanıcının varlıklarının güvenliği ve işlemin yürütülmesi tamamen Robinhood Europe'un operasyonel sağlığına ve kredi itibarına bağlıdır. Platformla ilgili bir sorun varsa, kullanıcı karşı taraf riskine maruz kalacaktır.

3. İki ana modelin karşılaştırılması ve özeti

Yukarıdaki analiz sayesinde, iki model arasındaki temel farkları açıkça görebiliriz. xStocks modeli, Crypto Native ve DeFi'nin açık ruhuna daha yakınken, Robinhood modeli, mevcut düzenleyici çerçeve içinde bulmak için bir "kısayol"dur.

Önemli çıkarımlar:

xStocks'un yolu, geleneksel varlıkların değerini blok zinciri dünyasıyla gerçek ve şeffaf bir şekilde eşlemeye ve açık finansı benimsemeye çalışan "zincir üstü varlık"tır. Robinhood'un yolu, geleneksel türev işlerini paketlemek ve sunmak için teknik bir araç olarak blok zincirini kullanan "zincir üzerinde iş"tir ve Aiying, bunun esasen daha çok "CeFi" (merkezi finans) blok zinciri tabanlı bir yükseltmesi gibi olduğunu anlıyor.

2. Temel analiz (2): Teknik mimarinin "Buz ve Ateşin Şarkısı" - açık DeFi ve duvarlarla çevrili bahçeler

Uyumluluk çerçevesi altında, teknoloji mimarisi, ürün vizyonunu mümkün kılan omurgadır. Aiying, teknoloji seçimi ve bileşen tasarımı açısından xStocks ve Robinhood arasındaki farklılıkların, "açıklık" ve "kapalılık" olmak üzere iki farklı felsefelerini de yansıttığına inanıyor.

1. Altta yatan halka açık zincirin seçimi: performans, ekoloji ve güvenlikten oluşan üçgen bir oyun

Varlık ihracı için "toprak" olarak hangi halka açık zincirin kullanılacağını seçmek, performans, maliyet, güvenlik ve ekoloji ile ilgili stratejik bir karardır.

xStocks Solana'yı Seçti:

Temel motivasyon, aşırı performans arayışıdır. Solana, yüksek verimi (on binlere kadar teorik TPS), düşük işlem maliyetleri (genellikle 0,01 dolardan az) ve saniyenin altındaki işlem onay hızlarıyla tanınır. Bu, yüksek frekanslı ticareti ve karmaşık DeFi protokolleriyle gerçek zamanlı etkileşimi desteklemesi gereken hisse senedi tokenleri için kritik öneme sahiptir. Bununla birlikte, tarihteki çeşitli ağ kesintileri, Solana seçerken alınması gereken bir risk olan istikrar zorluklarını da ortaya çıkardı.

Robinhood, Arbitrum'u seçti:

Arbitrum, Ethereum'un Katman 2 ölçeklendirme çözümüdür ve seçiminin arkasındaki mantık "devlerin omuzlarında durmak"tır. Robinhood, Arbitrum'u benimseyerek yalnızca Ethereum ana ağından daha yüksek performans ve daha düşük ücretler elde etmekle kalmıyor, daha da önemlisi Ethereum'un benzersiz güvenliğini ve geniş geliştirici topluluğunu ve olgun altyapısını devralıyor. Buna ek olarak Robinhood, gelecekte Arbitrum teknolojisine dayalı, özellikle RWA için optimize edilmiş kendi Katman 2 ağına geçme planlarını da duyurdu ve uzun vadeli bir düzen tutkusunu gösterdi.

Karşılaştırmalı analiz: Bu sadece "kimin daha iyi" sorusu değil, aynı zamanda stratejik yolun bir yansımasıdır. Solana, "entegre yüksek performans" peşinde koşan yekpare bir zincirdir, Arbitrum ise "modülerlik" yolunu ve Ethereum güvenliğinin mirasını temsil eder. Birincisi daha agresif, ikincisi daha sağlamdır.

2. Temel teknik bileşenlerin analizi

Altta yatan halka açık zincire ek olarak, birkaç temel teknik bileşen birlikte hisse senedi tokenizasyon ürününün temel işlevini oluşturur.

Akıllı Sözleşme Tasarımı:

-

xStocks (SPL Simgesi):

Solana'da standart bir token (SPL) olarak akıllı sözleşmeleri, Ethereum'daki ERC-20'ye benzer şekilde serbestçe aktarılabilir olacak şekilde tasarlanmıştır. Bu açık tasarım, Kamino borç verme platformunu teminat olarak kullanmak gibi DeFi protokolleriyle sorunsuz bir şekilde entegre olma yeteneğinin teknik temelidir.

-

Robinhood (İzinli Belirteç):

Daha önce de belirtildiği gibi, sözleşmenin içinde yerleşik bir transfer kısıtlama mantığı vardır. Her işlem, "duvarlı bahçe" modelinin teknik çekirdeği ve açık DeFi protokollerinden izolasyonunun temel nedeni olan dahili bir beyaz liste kaydı çağrılarak doğrulanır.

Oracle'ların kilit rolü (örnek olarak Chainlink'i kullanarak):

-

Fiyat Bilgisi:

Bir hisse senedi tokeninin değerinin, gerçek dünyadaki hisse fiyatına ayak uydurması gerekir. Chainlink Fiyat Beslemeleri gibi Oracle'lar, hisse senedi fiyatlarını birden fazla güvenilir veri kaynağından akıllı sözleşmelere güvenli ve merkezi olmayan bir şekilde besleyerek veri köprüleri görevi görür ve bu da fiyat sabitlemeyi sürdürme, alım satım gerçekleştirme ve tasfiye etme gibi işlevler için can damarıdır.

-

Rezerv Kanıtı (PoR):

xStocks gibi 1:1 bağlantılı bir ürün için bu çok önemlidir. Chainlink PoR ile akıllı sözleşmeler, zincir dışı rezerv varlıklarının yeterliliğini dış dünyaya otomatik ve düzenli olarak kanıtlayabilir, güven sorununu kod düzeyinde çözebilir ve geleneksel denetim raporlarından çok daha zamanında ve ikna edici hale getirebilir.

Zincirler arası birlikte çalışabilirlik (örnek olarak Chainlink CCIP kullanılarak):

-

Değer:

Çok zincirli bir modelin oluşmasıyla birlikte, varlıkların zincirler arası yeteneği çok önemli hale geldi. Zincirler Arası Birlikte Çalışabilirlik Protokolü (CCIP), xStocks gibi varlıkların Solana'dan Ethereum'a gibi farklı blok zincirleri arasında güvenli bir şekilde aktarılmasına olanak tanır. Bu, zincirler arasındaki siloları parçalayabilir, likidite havuzunu ve varlıkların uygulama senaryolarını büyük ölçüde genişletebilir ve "bir token, 10.000 zincir" vizyonunu gerçekleştirmek için kilit bir teknolojidir. Backed Finance, ürünlerinde zincirler arası köprüleme için Chainlink CCIP'nin kullanılmasından bahsetti.

3. Zincir üstü varlık ve SPV işleminin ayrıntılı açıklaması

Varlığa dayalı tokenler için SPV'ler, gerçek dünya varlıklarını blok zinciri dünyasına bağlayan önemli bir merkezdir. Operasyonel süreçleri titiz ve birbirine kenetlidir ve varlıkların güvenliğini ve uyumluluğunu sağlar.

1. Varlık İzolasyonu:

Backed Finance gibi ihraççılar, önce NYSE gibi uyumlu bir finansal piyasada gerçek hisseler satın alır. Bu hisseler ihraççının kendi bilançosunda yer almaz, ancak ayrı, düzenlenmiş özel amaçlı bir araçta (SPV) tutulur ve banka gibi üçüncü taraf lisanslı bir saklama kuruluşu tarafından gözaltında tutulur.

2. Token Darphanesi:

SPV ve emanetçi, gerçek varlığın alındığını onayladıktan sonra, zincir üstü akıllı sözleşmeye, hedef blok zincirinde (örneğin, Solana) eşdeğer miktarda tokenin basılmasına izin veren doğrulanmış bir talimat gönderirler (örneğin, 100 TSLA hissesini yatırmak için 100 TSLAX tokeni).

3. Token Dağıtımı:

Basılan tokenler, uyumlu borsalar (Kraken gibi) aracılığıyla veya doğrudan KYC/AML denetimlerinden geçen akredite yatırımcılara satılır.

4. Yaşam Döngüsü Yönetimi:

Tokenin süresi boyunca, ihraççı, akıllı sözleşmeler ve oracle'lar aracılığıyla kurumsal eylemleri yönetir. Örneğin, Tesla Inc. bir temettü ödediğinde, SPV temettüyü alır ve eşdeğer miktarda sabit coin veya tokeni zincir üstü sahiplerine dağıtmak için akıllı bir sözleşmeyi tetikler. Hisse bölünmesi durumunda, akıllı sözleşme tüm sahipler için token sayısını otomatik olarak ayarlar.

5. İtfa ve Yakma:

Akredite yatırımcılar geri almak istediklerinde, zincir üstü tokenleri belirlenen bir yakma adresine gönderirler. Akıllı sözleşme doğrulandıktan sonra SPV'ye bildirilir. SPV daha sonra geleneksel piyasada karşılık gelen miktarda gerçek hisse satar ve alınan nakdi yatırımcılara iade eder. Aynı zamanda, zincir içi dolaşım ve zincir dışı rezervlerin her zaman 1:1 dengede olmasını sağlamak için zincir üstü tokenler kalıcı olarak yakılır.

3. Temel analiz (3): İş modeli ve risk değerlendirmesi - fırsatın arkasındaki "resif"

Karmaşık uyumluluk ve teknoloji mimarisinin arkasında net bir iş mantığı vardır. Hisse senedi tokenizasyon platformu yalnızca kullanıcılar için benzeri görülmemiş bir değer yaratmakla kalmaz, aynı zamanda kendisi için yeni kar kanalları açar. Ancak, fırsatlar ve riskler her zaman onlarla birlikte gelir.

1. İş modeli ve kâr kaynağı

Hepsi hisse senedi token ticareti sunsa da, farklı platformların kendi kar modelleri vardır.

Robinhood'un Gelir Kaynakları:

-

Açık Gelir:

Resmi açıklamasına göre Robinhood, Euro Bölgesi dışındaki kullanıcılar tarafından yapılan işlemler için esas olarak %0,1 döviz (FX) dönüştürme ücreti alıyor. Bu ücret, bir kullanıcı EUR kullanarak USD cinsinden bir token satın aldığında tahakkuk eder.

-

Potansiyel gelir:

Şu anda kullanıcıları çekmek için "sıfır komisyona" odaklansa da, iş modeli ölçeklenebilir. Gelecekte, AB'de katı bir şekilde kısıtlanmış olmasına rağmen, Sipariş Akışı Ödemesi (PFOF), yüksek frekanslı tüccarlar için üyelik katma değerli hizmetler veya elde tutulan dayanak varlıklardan elde edilen gelir gibi geleneksel ABD hisse senedi işine benzer para kazanma yöntemleri sunabilir.

-

Özel Sermaye Piyasasına Açılmak:

Robinhood, OpenAI ve SpaceX gibi özel şirketlerden token çıkararak, yalnızca güçlü bir kullanıcı edinme stratejisi olmakla kalmayıp aynı zamanda ilgili katma değerli hizmetler (mesajlaşma, işlem eşleştirme gibi) ücretleri aracılığıyla gelecekte karlı olabilecek yüksek değerli varlık sınıfını genişletti.

xStocks (Kraken & Backed Finance) şirketinin gelir akışları:

-

İşlem Ücretleri:

Temel ticaret platformlarından biri olan Kraken, borsanın en geleneksel kâr modeli olan xStocks alıcıları ve satıcıları için işlem ücretlerinin bir yüzdesini alır.

-

Darphane/Geri Ödeme Ücreti:

İhraççı olarak Destekli Finans, ağırlıklı olarak kurumsal müşterilere hizmet vermektedir. Dayanak varlıkları satın alma, barındırma ve yönetme maliyetlerini karşılamak için kurumsal kullanıcılar tarafından gerçekleştirilen büyük para basma ve geri alma işlemleri için bir hizmet ücreti talep edebilir.

-

B2B Hizmetleri:

Backed Finance'in temel iş modeli, diğer finansal kurumlar için tek noktadan Hizmet Olarak Tokenizasyon çözümü sağlamaktır. xStocks hem bir ürün hem de teknolojik hünerinin bir vitrinidir.

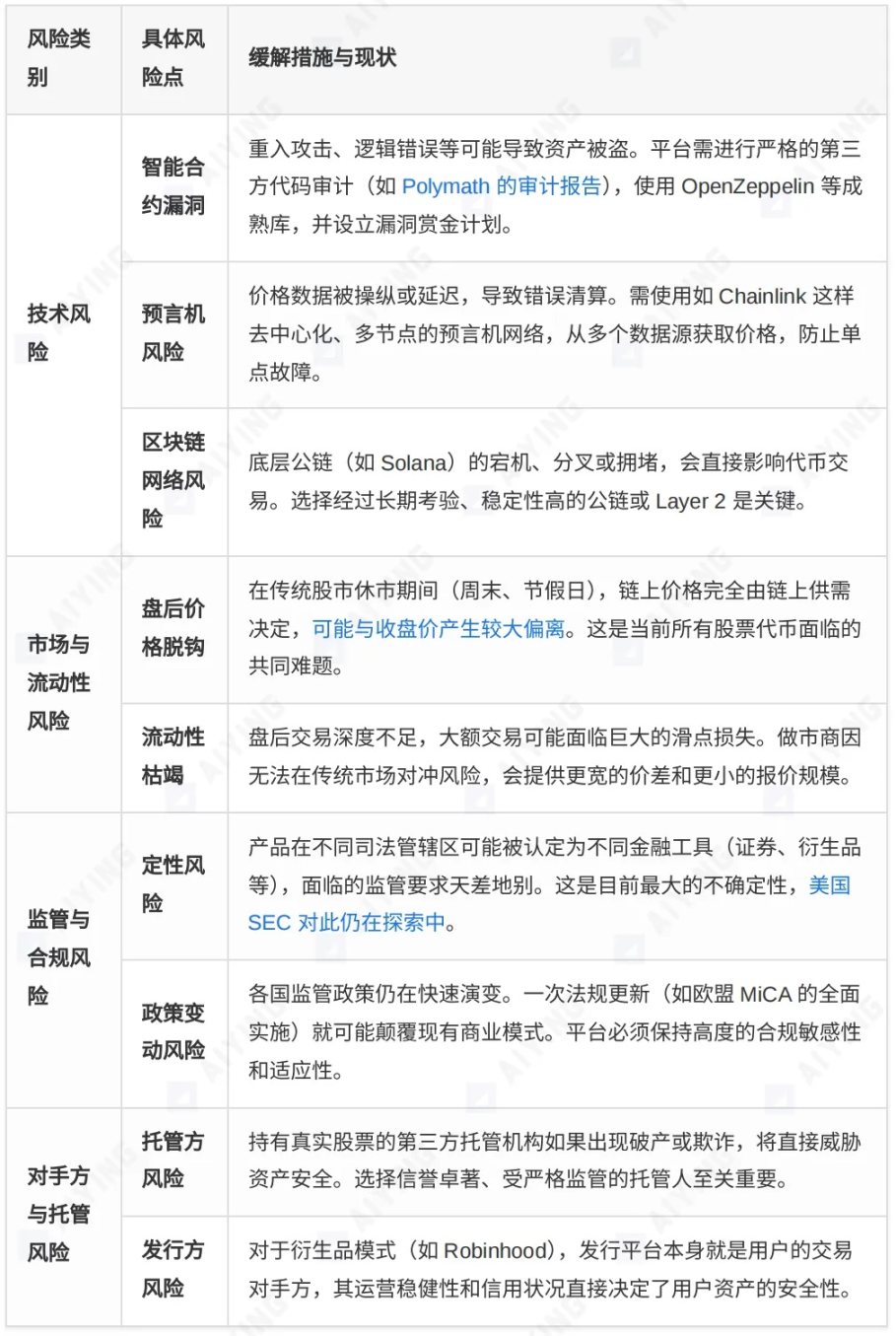

2. Kapsamlı risk değerlendirme matrisi

Yatırımcılar, hisse senedi tokenizasyonunun getirdiği rahatlığın tadını çıkarırken, bunun arkasına gizlenen çeşitli risklerin ayık bir şekilde farkında olmalıdırlar.

3. Piyasa yapısı ve geleceğe bakış: Yeni nesil finansal piyasalara kim hakim olacak?

Varlık tokenizasyonu yolunda, büyük platformlar farklı stratejik konumlandırma ile pazar için rekabet ediyor. Farklılıklarını anlamak, endüstrinin geleceği hakkında fikir edinmemize yardımcı olabilir.

1. Ana oyuncu matrisinin karşılaştırılması

RWA tokenizasyon yolu, farklı stratejik hususlara dayanan çok sayıda rakiptir. Derinlemesine bir karşılaştırma için ana oyuncuları üç kampa ayırdık.

2. Pazar eğilimleri ve evrim yolları

İleriye baktığımızda, hisse senedi tokenizasyonundan ve bir bütün olarak RWA parkurundan ortaya çıkan birkaç net eğilim var:

-

İzolasyondan Yakınsamaya:

Erken tokenizasyon projeleri çoğunlukla tek bir platform içinde izole edilmiş girişimlerdi. Günümüzde trend, BlackRock, Franklin Templeton gibi ana akım finans kurumları ve geniş DeFi ekosistemi ile derin entegrasyona kayıyor. Tokenize edilmiş varlıklar, TradFi ve DeFi arasında bir köprü haline geliyor.

-

Düzenleme Odaklı İnovasyon:

Düzenleyici netlik, pazar gelişimi için en güçlü katalizördür. Avrupa Birliği'nin MiCA Yasası, İsviçre'nin DLT Yasası ve MAS'ın Koruyucu Planı, pazara daha fazla netlik sağlıyor ve bu da daha fazla uyumluluk yeniliğini teşvik ediyor. Uyumluluk yetenekleri, platformun temel rekabet gücü haline geliyor.

-

Kurumsal Kabul ve Ürün Çeşitlendirmesi:

BlackRock, BUIDL fonu aracılığıyla trilyon dolarlık para piyasasını blok zincirine getirirken, kurumsal katılım piyasaya benzeri görülmemiş bir likidite ve güven enjekte edecek. Ürün yelpazesi ayrıca tek bir öz sermaye ve tahvilden daha karmaşık yapılandırılmış ürünlere, özel sermayeye ve alternatif varlıklara kadar genişleyecektir.

-

Özel Sermaye Tokenizasyonu Yeni Mavi Okyanus Oluyor:

Robinhood tarafından temsil edilen platformlar, genellikle kurumsal ve yüksek net değerli bireylerle sınırlı olan özel sermaye piyasasına bir pencere açan özel şirketlerin hisselerinin tokenizasyonunu keşfetmeye başlıyor. Değerleme, açıklama ve hukukta büyük zorluklar olmasına rağmen, bu şüphesiz büyük potansiyele sahip yeni bir yöndür.

Geleceğe bakış ve düşünme

Hisse senedi tokenizasyonu dalgası durdurulamaz, ancak önümüzdeki yol kolay değil. Birkaç temel soru, nihai şeklini belirleyecektir:

Açık ve Kapalı Tartışma:

Piyasaya xStocks gibi açık, birleştirilebilir bir model mi hakim olacak, yoksa Robinhood gibi uyumlu ancak kapalı bir "duvarlı bahçe" modeli mi kazanacak? Büyük olasılıkla, ikisi uzun süre bir arada var olacak ve farklı risk iştahları ve ihtiyaçları olan kullanıcı gruplarına hizmet edecek. Crypto Native kullanıcıları DeFi'nin açık dünyasını kucaklarken, geleneksel yatırımcılar tanıdık, düzenlenmiş bir "bahçede" deney yapmayı tercih edebilir.

Teknoloji ve hukuk arasındaki yarış:

Zincirler arası teknolojiler (ör. CCIP), Katman 2 çözümleri ve gizliliği koruyan bilgi işlem (ör. ZK kanıtları) ölçeklenebilirlik, birlikte çalışabilirlik ve gizlilikteki mevcut teknik darboğazları ele almak için gelişmeye devam edecektir. Aynı zamanda, küresel yasal çerçevenin teknolojik yeniliklere ayak uydurma ve bu yenilikler için kesinlik sağlama yeteneği, bir bütün olarak endüstrinin hızını ve tavanını belirleyecektir.

Hisse senedi tokenizasyonu, basitçe "zincir üstü" finansal varlıklardan çok daha fazlasıdır, varlık ihracı, ticaret, tasfiye ve mülkiyet paradigmasını temelden yeniden şekillendirir. Daha verimli, şeffaf ve kapsayıcı bir küresel finans piyasası vaat ediyor. Bu yol teknolojik, pazar ve düzenleyici "resifler" ile dolu olsa da, işaret ettiği gelecek yönü şüphesiz geri döndürülemez. İster yatırımcılar, ister inşaatçılar veya düzenleyiciler olsun, tüm piyasa katılımcıları için, altta yatan mantığı ve potansiyel riskleri derinlemesine anlayarak yaklaşan finansal devrimi aktif ve ihtiyatlı bir şekilde benimsemek zorunludur.